賃上げ税制の適用失念多く繰越控除の適用にも注意

中小企業向け賃上げ促進税制における「繰越税額控除制度」を適用するには、繰越税額控除限度超過額が発生した事業年度以後の各事業年度の確定申告書に、一定の明細書の添付を継続することが必要です。

確定申告書への明細書の添付を失念した場合、当初申告要件が付されている賃上げ促進税制と同様に、繰越控除についても事後的な適用は認められません。

賃上げ促進税制の適用失念事例が後を絶たないところ、繰越控除の適用失念にも注意が必要です。

■雇用者給与等支給額の対前年度比増加も必要

中小企業向け賃上げ促進税制に創設された「繰越税額控除制度」では、中小企業者等税額控除限度額(控除対象雇用者給与等支給増加額×税額控除率)のうち、令和6年4月1日以後開始事業年度に生じる「控除をしてもなお控除しきれない金額(繰越税額控除限度超過額)」の5年間の繰越しが認められます( 措法42の12の5 ④、⑤十二)。

同制度を適用するには、繰越税額控除制度の適用を受けようとする事業年度(繰越控除をする事業年度)において、雇用者給与等支給額が比較雇用者給与等支給額を超えることが必要です。

また、手続要件として、

①中小企業向け賃上げ促進税制の適用を受けた事業年度(繰越税額控除限度超過額が発生した事業年度)以後の各事業年度の確定申告書に「繰越税額控除限度超過額の明細書」の添付があること、

②繰越控除をする事業年度の確定申告書等に「控除の対象となる繰越税額控除限度超過額、控除を受ける金額及び当該金額の計算に関する明細を記載した書類」の添付があること、

を満たす必要があります( 措法42の12の5 ④⑧)。

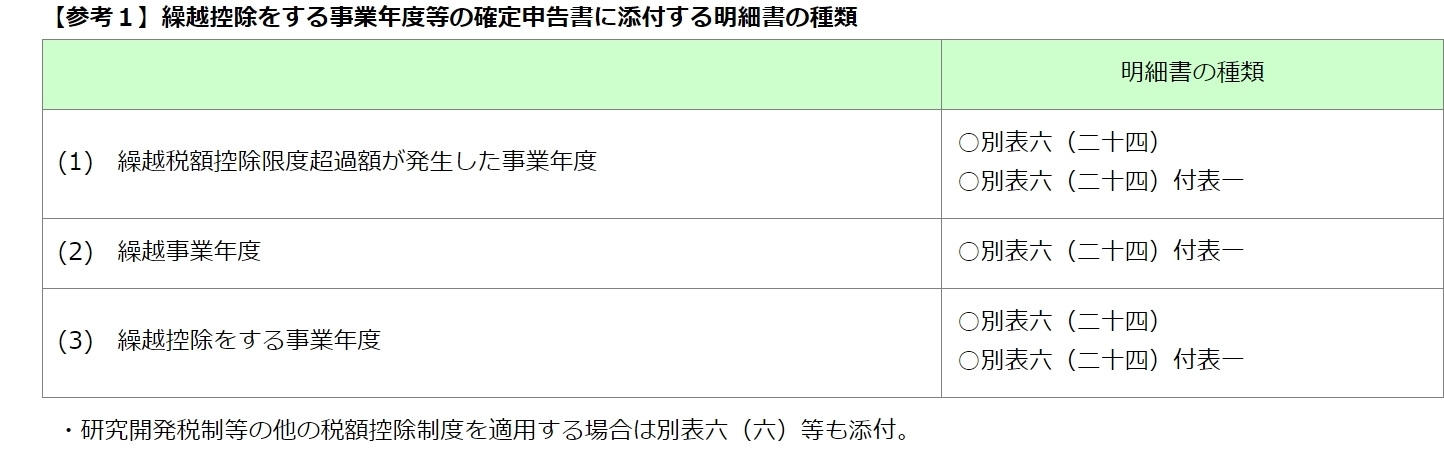

具体的には、(1)繰越税額控除限度超過額が発生した事業年度では、「別表六(二十四) 給与等の支給額が増加した場合の法人税額の特別控除に関する明細書」と「別表六(二十四)付表一 給与等支給額、比較教育訓練費の額及び翌期繰越税額控除限度超過額の計算に関する明細書」、(2)繰越事業年度では、「別表六(二十四)付表一」、(3)繰越控除をする事業年度では、「別表六(二十四)」と「別表六(二十四)付表一」を確定申告書に添付します(【参考1】)。

■法人税額増加に伴う控除額増加は修正申告等で対応可

【参考1】の明細書について、(1)繰越税額控除限度超過額が発生した事業年度と(2)繰越事業年度では、“確定申告書”への添付が必要だが、(3)繰越控除をする事業年度では、確定申告書のほか、“控除を受ける金額を増加させる修正申告書又は更正請求書”への添付も対象とされています( 措法42の12の5 ⑧)。

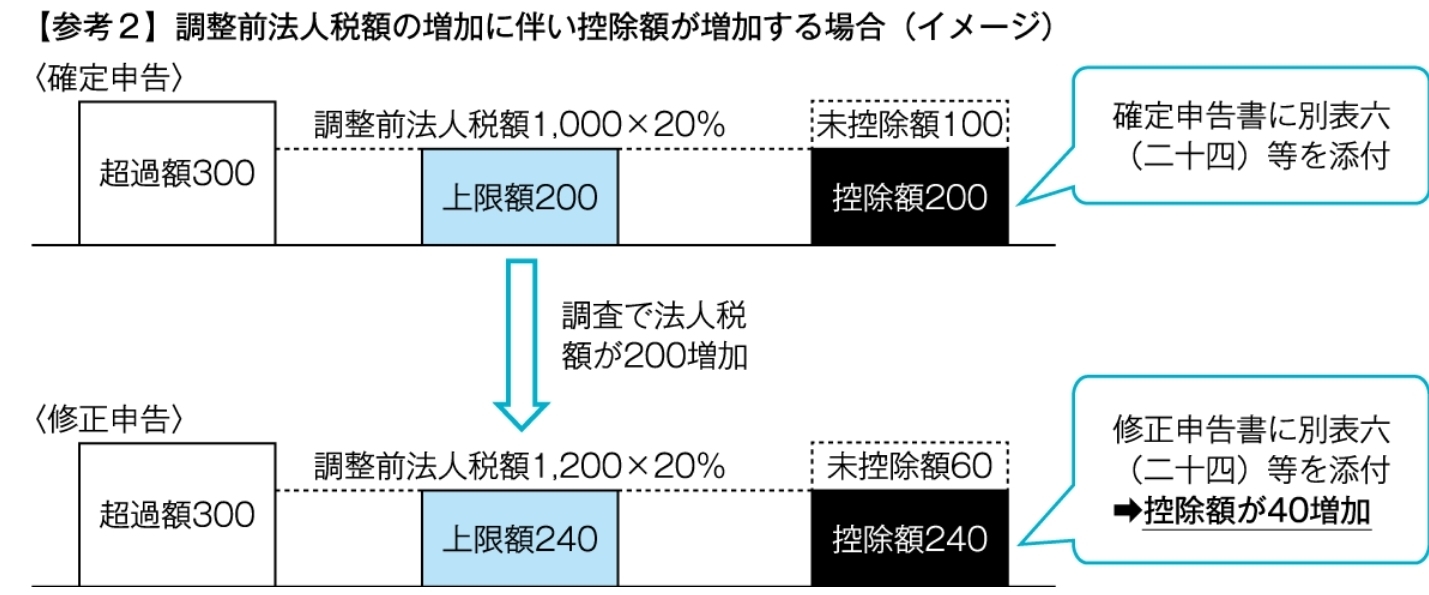

同制度の控除額は、調整前法人税額の20%が上限となるが( 措法42の12の5 ④)、税務調査等で調整前法人税額が増加した場合には、修正申告書又は更正の請求書に明細書を添付することで控除額を増加させることでがきます。

例えば、繰越控除をする事業年度において、繰越税額控除限度超過額が300、調整前法人税額が1,000である場合、控除額の上限が200(調整前法人税額1,000×20%)となるため、控除額も200となる。後の税務調査で調整前法人税額が1,200(200増加)となった場合、控除額の上限が240(調整前法人税額1,200×20%)に増加するため、その修正申告書に「別表六(二十四)」と「別表六(二十四)付表一」を添付することで控除額を240に増加させることが認められます(【参考2】)。

【出典:税務通信3826号】