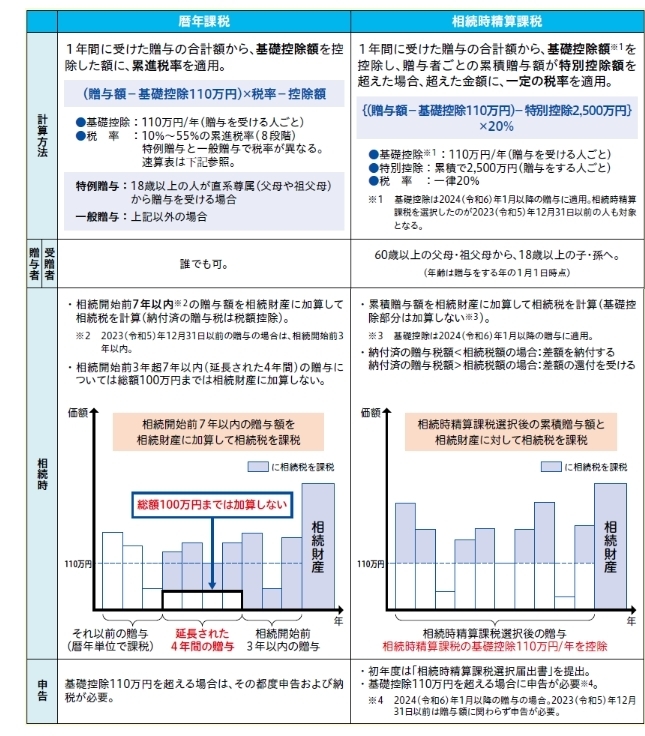

■父母・祖父母から子・孫への生前贈与について選択できる制度

「相続時精算課税制度」は、60歳以上の父母または祖父母から18歳以上の子・孫への生前贈与について、贈与を受ける子・孫の選択により利用できる制度です。受贈者(贈与を受ける人)は贈与者(贈与をする人)ごとに相続時精算課税を利用するかどうかを選択できます。

この制度には2,500万円の特別控除があり、同一の父母または祖父母からの贈与については、累積贈与額が特別控除額を超えるまで何回でも控除することができ、2,500万円までの贈与には贈与税がかかりません。

2023(令和5)年度の税制改正により、2024(令和6)年1月以降の贈与には相続時精算課税でも基礎控除(110万円/年)が適用されます。相続時精算課税を選択したのが2023(令和5)年12月31日以前の人も対象になります。

贈与額が2,500万円を超えた場合には、超えた額に対して一律20%の贈与税が課税されますが、相続時に「累積贈与額(基礎控除部分は除く)+相続財産」に対して相続税を計算し、相続税と贈与税を精算します。贈与税より相続税額が少ない場合は差額が還付され、多い場合は差額を納付します。相続時精算課税は選択制ですから、例えば父からの贈与については選択し、母からの贈与には選択しない(暦年課税を適用する)ことができます。ただし、一度選択したら取り消すことはできません。

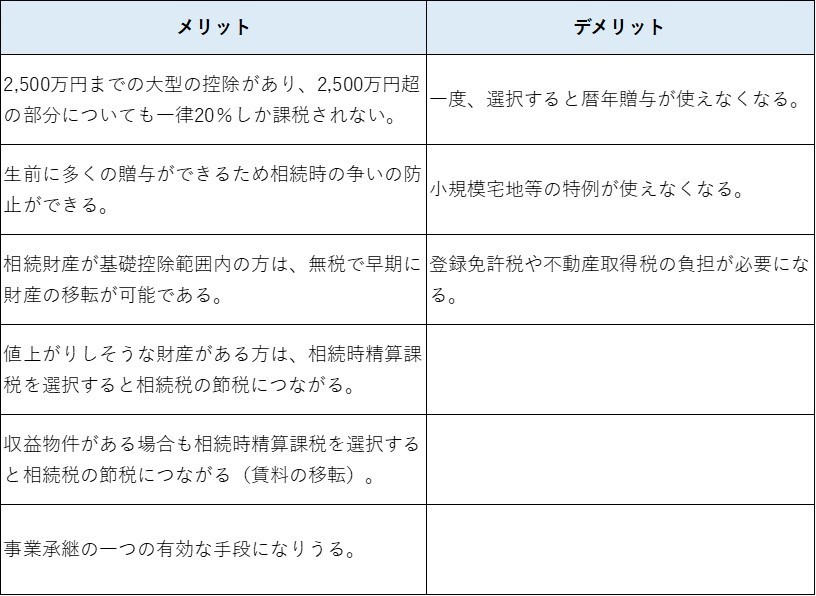

■相続時精算課税制度のメリット・デメリット

●暦年課税と相続時精算課税制度の比較